Tener mejores retornos que Warren Buffet en el trading es posible, asegura especialista

Hechos clave:

-

Warren Buffet, considerado el mejor inversionista del mundo, obtiene retornos del 20% anual.

-

Los inversionistas minoristas pueden permitirse mayor exposición al riesgo.

La figura de Warren Buffet es casi mítica en el mundo de las inversiones. Su habilidad para generar retornos del 20% anual, en promedio, lo ha coronado como el rey de Wall Street. Frecuente es denominado «el mejor inversionista del mundo» y se dice que nadie puede superarlo.

Pero, ¿es realmente imposible superar sus logros? Este es un cliché que muchos traders dan por hecho, una especie de mantra que se repite hasta el cansancio en cada rincón del mercado financiero. Sin embargo, Víctor Urrutia, un psicólogo convertido en trader, está dispuesto a desmantelar esta creencia.

El punto de Urrutia, conductor del canal de YouTube «El psicólogo del trading», no es desprestigiar a Buffet, sino abrir los ojos de los traders a nuevas posibilidades. Mientras que Buffet ha perfeccionado su estrategia a lo largo de décadas, los pequeños inversionistas pueden aprovechar su tamaño y capacidad para moverse rápidamente en el mercado.

Dice el psicólogo en uno de sus videos que «hay algunas condiciones que hay que entender para poder explicar por qué un trader sí puede ganar más (porcentualmente hablando) que Warren Buffet».

«La realidad es que las condiciones que tiene Warren Buffet a la hora de operar no son las mismas condiciones que tenemos tú o yo. Aunque no lo parezca, el hecho de ser retail no siempre es algo malo.

Evidentemente, si eres un gestor profesional y tienes muchísimos millones de dólares, es mejor porque tienes mucho dinero y con poca rentabilidad puedes ganar mucho. Pero ser retail tiene otras ventajas que un gestor como Warren Buffet, que tiene miles de millones de dólares, no tiene. Y es que, a diferencia de ellos, tú como retail puedes operar activos de baja capitalización que se mueven muchísimo más que el mercado».

Víctor Urrutia, psicólogo y trader

Menciona Urrutia que estos activos de baja capitalización «se mueven muchísimo más que cualquiera de los que Warren Buffet puede tener hoy en día en su cartera».

Aunque Urrutia no menciona a ningún activo en particular y él no es específicamente un trader de criptomonedas, sino que se enfoca más en el mercado bursátil tradicional, los conceptos que vierte son aplicables también al nicho de bitcoin (BTC) y las altcoins.

CriptoNoticias ha mostrado que este año, criptomonedas de baja capitalización (por ejemplo, las memecoins) han tenido grandes movimientos de precio. Los traders que saben cómo aprovechar estas subidas y bajadas han podido obtener ganancias. Asimismo, esta elevada volatilidad incrementa el riesgo de pérdidas.

Dice «el psicólogo del trading» que Buffet invierte en acciones como Apple (AAPL), Bank of America (BAC), Chevron (CHV), Coca-Cola (KO) y American Express (AXP). Todas estas son empresas multinacionales con una capitalización de mercado lo suficientemente grande como para Warren Buffet pueda inyectar su liquidez y no mueva al mercado.

Por el contrario, los traders minoristas pueden darse el lujo de poner su dinero (que es mucho menor al de Buffet) en activos más pequeños y, por lo tanto, más volátiles:

«A diferencia de este bendito problema, que es ‘¡Ostia! cuánto dinero tengo, tengo que mirar dónde meterlo para que no manipule yo mismo el mercado!’. Nosotros, los traders retail, no tenemos esa condición, por lo que podemos meter nuestros miles de dólares donde queramos.

Tenemos más opciones de encontrar ‘edge’ [ventaja competitiva] en el mercado, tenemos más oportunidades de encontrar ineficiencias que explotar, porque no tenemos implicación en las mismas. Seremos parte de ellas, pero no las generaremos. No moveremos el mercado. Es decir, tenemos absoluta libertad para tomar decisiones que nos den rentabilidad.

Como veis, Warren Buffet no puede meterse en estos activos. Porque si metiese parte de su capital, suficiente como para que tuviese sentido la rentabilidad que obtendría en ellos, movería el mercado. Serían ellos mismos el mercado. La ineficiencia desaparecería».

Víctor Urrutia, psicólogo y trader

A mayor riesgo, mayores ganancias (y pérdidas)

Otro factor por el que los traders minoristas pueden tener mayores ganancias que Warren Buffet u otros gestores profesionales de activos es que pueden darse el lujo de tener mayor exposición al riesgo al abrir operaciones de trading. En cambio, los gestores profesionales, por el hecho de manejar dinero de sus clientes, deben mantenerse dentro de un rango de riesgo moderado (lo que, aunque limita las pérdidas, también le pone un techo a las ganancias).

Dice Urrutia: «El hecho de que la mayoría de traders retail pierden es debido a que operan en entornos mucho más agresivos y más volátiles que los que opera Warren Buffet. Por lo que el 95% de la gente pierde, significa que el 5% de la gente que sí gana, cuando gana, gana mucho».

Dicho esto, el psicólogo aclara la importancia de una correcta gestión de capital, que es «lo que marcará la diferencia entre un trader minorista recreacional, que está simplemente porque quiere dar pelotazos, y alguien que realmente se quiere dedicar a esto de manera profesional».

Ahora bien, si algún lector ya está pensando en dedicarse al trading para tener retornos del 100% o 200% anuales de por vida, es necesario mantener la calma. «El hecho de que tú puedas tener rentabilidades increíbles, absurdas en muchos casos, no implica que ese crecimiento pueda ser exponencial», dice Urrutia y añade: «tu crecimiento va a tener un techo sí o sí».

Ese techo puede llegar por dos motivos. El primero de ellos es a nivel mental. Explica el psicólogo que «no es lo mismo asumir un riesgo del 2% de tu capital cuando tienes 1.000, 10.000 o incluso 50.000 dólares, que cuando tienes 1 millón de dólares».

«Tu capacidad mental para asumir ciertos riesgos tiene un límite, por lo que no es escalable hasta el infinito».

Víctor Urrutia, psicólogo y trader

El segundo motivo tiene que ver con el mercado. Suponiendo que alguien logre rentabilidades absurdas con el trading y las pudiese mantener en el tiempo (cosa que es, estadísticamente, muy poco probable), llegaría el punto en el que el mercado en el que opera deja de darle liquidez.

Explica el trader que «normalmente, los entornos que dan rentabilidades tan agresivas, tan altas, son entornos de baja liquidez. Son entornos en los que la contrapartida es limitada, por lo que vas a poder crecer tu exposición al riesgo y tu capital hasta un momento en el que tú mismo seas el mercado». Cuando eso ocurra, ya no habrá liquidez de salida y no tiene sentido seguir operando.

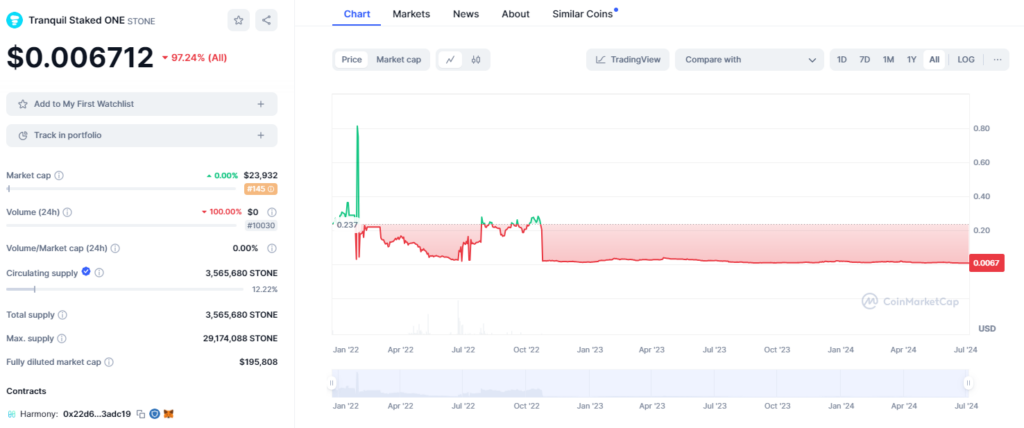

Lo que dice Urrutia es algo que se ve a diario con las criptomonedas de baja capitalización. Por ejemplo, si vamos a los últimos puestos de páginas como CoinMarketCap vemos que existen criptomonedas como Tranquil Staked ONE (STONE). Su capitalización de mercado es de tan solo 23.000 dólares. Esto significa que si alguien comprara tan solo 230 dólares de esta criptomoneda ya tendría el 1% de su circulante. Se provocaría un gran movimiento de mercado y, probablemente, le sea muy difícil poder deshacerse de sus tenencias (a menos que quiera venderlas a un precio mucho menor al de compra).

Dice Urrutia sobre los activos financieros de baja capitalización:

«Para que me entendáis, no tiene ningún tipo de sentido que metas 500.000 dólares en un trade si no hay nadie que pueda pagarte esos 500.000 dólares. Por ello, cuando tengáis esta discusión con alguien de si se puede o no ganar más que Warren Buffet a nivel de rentabilidad, la respuesta es que sí se puede. Tú puedes generar una rentabilidad sobre el capital usado mucho más que Warren Buffet. Ahora bien, sobre tu capital total, eso ya no es así».

Víctor Urrutia, psicólogo y trader.

«Es importante que cuides tu salud financiera»

A modo de conclusión, Urrutia señala que hay que seguir el «mantra» de Warren Buffet y buscar retornos moderados (por ejemplo, indexándose en el S&P500) con parte del capital y, a la vez, buscar altas rentabilidades con inversiones más arriesgadas con otra parte del capital.

«Tú, como trader debes intentar generar la máxima rentabilidad posible. La que puedas, siempre asumiendo un riesgo coherente que no te vaya a quemar la cuenta, que tenga un riesgo de ruina controlado, es decir, debes ser el mejor trader posible en cuanto a una relación de retorno-riesgo», sostiene Urrutia. Pero vuelve a destacar la importancia de conocer el «límite de escalabilidad».

Asimismo, según este especialista, resulta útil mover las ganancias a inversiones más seguras «para intentar participar en el mercado de una manera mucho más pasiva» como «indexarse en lugares en los que el capital crece mes a mes». El objetivo de eso no es obtener grandes ganancias en poco tiempo sino esperar, con los años, que esa inversión se revalorice.

Aunque, como ya se ha dicho, Urrutia no hace ninguna referencia a las criptomonedas, se podría encontrar cierta analogía con lo que hacen muchos traders de criptoactivos. Ellos buscan grandes ganancias mediante shitcoins de baja capitalización y, cuando las obtienen, llevan su dinero a bitcoin, que ha demostrado ser una buena reserva de valor en el mediano y largo plazo.

Aclaración: el presente texto está escrito a modo informativo. No constituye una recomendación financiera ni un consejo de inversión. Cada inversionista es responsable de realizar su propia investigación.